(文/姜羽桐)AI浪潮汹涌,HBM需求持续激增,英伟达(NVIDIA)、台积电(TSMC)和SK海力士(Hynix)合力推动全球HBM发展的作用愈发显著,被业界称为“三角联盟”。甫入11月,三巨头互动频繁,在协作上显然加快了速度。

先是SK集团透露英伟达CEO要求其将HBM4的供应提前6个月,SK海力士股价应声大涨;两天后,市场传出英伟达同意调涨台积电3nm与CoWoS封装价格的消息。结合SK海力士、台积电今年4月签署谅解备忘录一事,“存储原厂+AI霸主+晶圆厂”的通力合作,一切都是为了HBM4的更快到来。

着急的黄仁勋,加速的HBM4

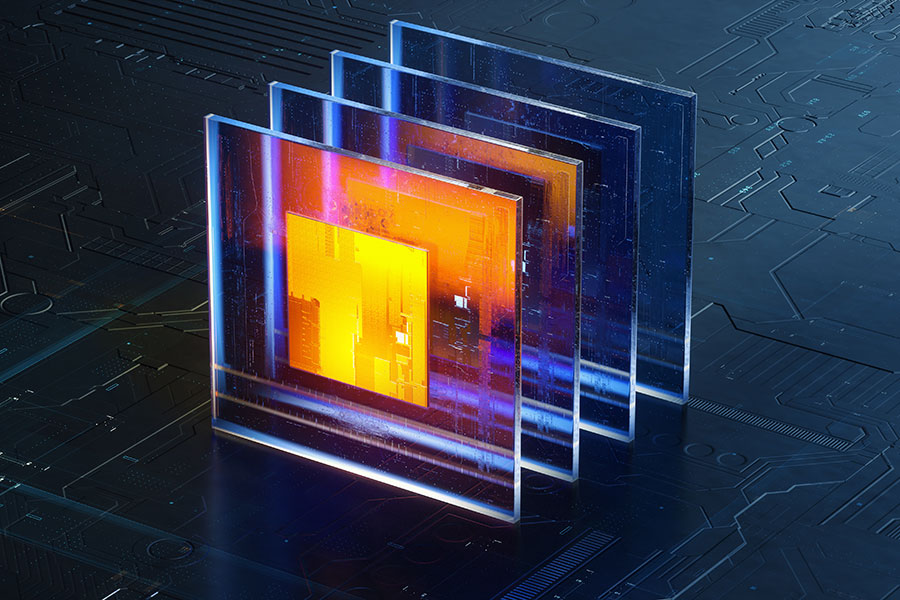

尽管首款HBM3E的发布还不足一年,但是各大厂商未雨绸缪,已将新一代高带宽内存HBM4提上了日程。相比HBM3E,HBM4提供双倍通道宽度,数据传输速度和性能均有显著提升。HBM3E堆叠了12个DRAM芯片,支持24GB和32GB的容量,而HBM4可以堆叠16个DRAM芯片,支持64GB容量。

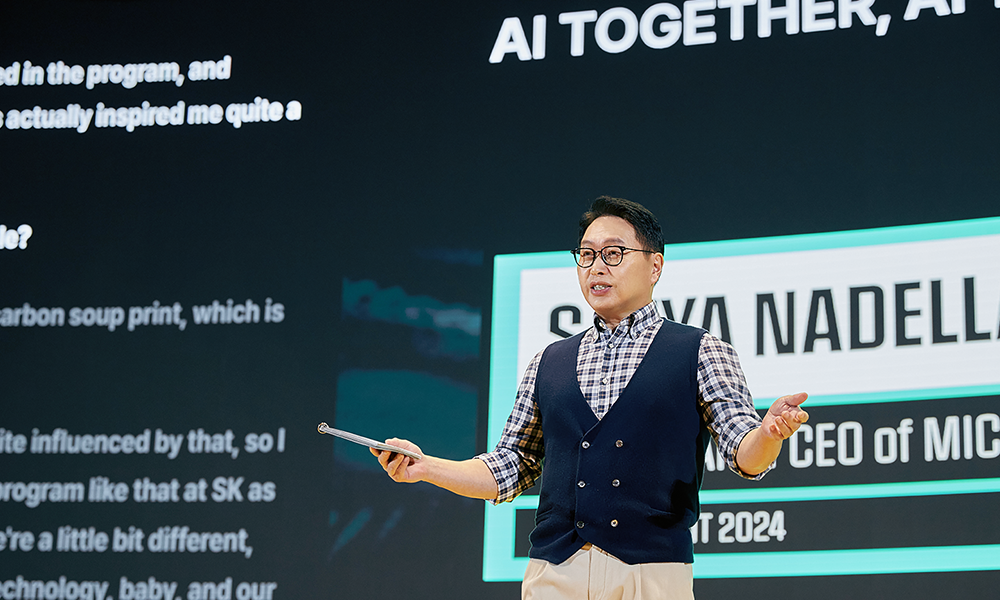

韩国SK集团会长崔泰源4日在“SK AI Summit 2024”发表主题演讲时,强调与台积电和英伟达的三方合作关系,表示将与两家芯片巨头携手打造全球人工智能芯片产业供应链,共同克服AI发展过程的瓶颈。活动中,台积电董事长魏哲家、英伟达CEO黄仁勋也在预先录制的视频中发表贺词,黄仁勋更是大赞SK海力士的HBM,称其使“超级摩尔定律”(super Moore's Law)成为可能。

图/SK集团会长崔泰源

峰会上,崔泰源还介绍SK海力士计划2025下半年推出首批12层堆叠的HBM4,16层堆叠的HBM4将会在2026年推出。但另一方面,崔泰源透露“黄仁勋在最近的一次会议上要求SK海力士提前6个月供应HBM4”的消息,或有公开喊话英伟达给予更多支持的意思。

一石激起千层浪。SK海力士自今年3月开始为英伟达供应第五代HBM产品(HBM3E)开始,就一直保持领先业界的研发速度。HBM的历史发展与技术趋势无需赘言,而SK海力士依托HBM对市场形成的强大统治力值得再提——市场调研机构TrendForce数据显示,SK海力士去年以53%的份额领先遥遥领先HBM市场,其次是三星电子的38%和美光科技的9%。

为巩固优势,SK海力士加紧开发HBM4的同时,还在今年4月与台积电签署合作谅解备忘录,计划合作生产HBM4,并通过先进的封装技术提高逻辑和HBM的集成度。两家公司将首先致力于提高安装在HBM封装最底部的基础芯片的性能,并合作优化SK海力士的HBM和台积电的CoWoS技术的整合,合作应对客户对HBM的共同要求。台积电不仅向英伟达提供先进AI GPU的代工,还负责AI GPU和HBM内存间的CoWoS先进封装,是英伟达验证审核过程的重要参与者。

在周一,SK海力士还透露了下代产品的最新进展——更先进的HBM5计划在2028年~2030年推出。SK海力士CEO郭鲁正表示,正与晶圆代工厂合作,致力于改进基础裸片(Base Die)性能,降低功耗。他还强调,秉持“一个团队(One Team)”协作精神。这些举措,显然是为了巩固其在HBM领域的地位。

英伟达急推“Rubin”,R100尝鲜

英伟达登上“AI霸主”宝座后,有一个幸福的烦恼,就是如何坐稳天下。黄仁勋此次亲自下场,催促SK海力士加快HBM4的交货速度,到底在急什么?

目前,人工智能产业“井喷式需求”,促使英伟达在内的AI巨头纷纷提速。据不完全统计,英伟达目前在全球数据中心AI芯片市场占据80%-90%的份额,预计AMD占比接近10%,其他份额则为谷歌TPU、亚马逊自研ASIC等大厂自研AI芯片。

庞大的市场份额,是台积电冲锋在前,“累死累活”为英伟达扩大Blackwell AI GPU产能换来的。避免后继乏力,英伟达也必须以更快速度推出性能更高、存储容量更庞大、推理效率更强大且更加节能的下一代AI GPU的研发进程。

因此,英伟达和黄仁勋眼下焦急的“跟脚”,自然而然落在了下一代AI GPU架构——“Rubin”。

依据此前报道,英伟达原计划今年底推出Blackwell平台的B200与GB200芯片,2025年推出Blackwell Ultra芯片(B300或GB300),2026年推出“Rubin”平台的R100芯片,预计Rubin AI GPU将搭载HBM4存储系统。

业界人士指出,英伟达最新Blackwell平台近期才开始量产,高端款GB200 NVL72机柜平均单价(ASP)约300万美元;Rubin为Blackwell下一代平台,其相关机柜单价预期将轻松突破300万美元。

黄仁勋如此急迫地想要推出“Rubin”,或许也意味着英伟达下一代AI芯片亦将提前半年(2025年?)问世,R100芯片亦有望最先搭载HBM4,赶在竞争对手之前“疯狂吸金”。

台积电涨价,更稳固的地位

有消息称,台积电已取得英伟达同意,将在2025年调涨价格。其中3nm制程价格最多可能上涨5%,CoWoS封装价格涨幅约在10%~20%,实际涨幅将视台积电产能增幅而定。

双方很可能经过了复杂的沟通。今年早些时候,魏哲家就在股东会暗示有意调涨AI芯片代工价格,想要体现“价值”。黄仁勋随即回应,认可台积电股价太委曲,支持提价。但9月份,黄仁勋出席活动时亦公开表示:“英伟达高度仰赖台积电代工最重要的芯片,但若有需要,我们还是可以考虑其他选择。”黄仁勋这番表态,大有效仿苹果扶持第二供应链之嫌,试图制衡台积电涨价,只是收效甚微。

随着AI爆炸性增长,英伟达、AMD等AI大厂大多依赖台积电3nm制程和CoWoS工艺,炙手可热又无比紧缺的HBM成为AI芯片大规模量产的痛苦根源,台积电针对先进工艺制程酝酿涨价的心思也就顺理成章。魏哲家表示,尽管公司今年较2023年全力增加超过两倍的CoWoS先进封装产能,但仍供不应求。

台积电能够顺利涨价,除了产能紧俏引导价格上涨外,恐怕也有英伟达获取更多CoWoS产能,从而积极配合的原因。毕竟CoWoS的市场需求中,英伟达占整体供应量的比重已超过50%,英伟达多吃一口,人家就少吃一口。

令人好奇的是,台积电作为“三角联盟”的关键核心,就连昔日代工对手三星也要寻求合作,其在AI芯片领域的地位可见一斑。而当HBM4即将登台之际,台积电的影响力似乎更是急剧扩大了,到底为何?有消息显示——

1、过去最底层的基础裸片由存储厂主导,但如今HBM时代的连接效能由客户主导,定制化的HBM无法在不同客户间共用;

2、在客户指定下,HBM定制化至系统段的效率关键,是将HBM的基础裸晶从存储制程改成逻辑制程,因此改由晶圆厂一条龙制造,变成存储大厂必须释出裸晶制程委外给晶圆代工厂与相关设计厂。

SK海力士官网消息亦有所验证——“SK海力士以往的HBM产品,包括HBM3E都是基于自身制程工艺制造基础裸片,但从HBM4产品开始计划采用台积电的先进逻辑(Logic)工艺。”

简而言之,HBM4的时代,将采用基于逻辑制程的基础芯片,客户可以加入自己的IP,以实现定制化,提升HBM的效率。而对于该逻辑制程的基础芯片,三星和SK海力士都将允许客户自行设计,并可选择外部的逻辑制程晶圆代工厂来生产。

HBM4时代,台积电的地位毫无疑问更稳固、更强大了。