【编者按】本文作者川越周期,首发于大湾区资本圈,集微网经授权发布。

今年开始,各界都在讨论并购时代降临,本号也不遗余力的在2024年初就开始大喊并购时代开启。这大半年下来,发现实操中最难的就是价格问题,尤其是已经融过资的企业,估值往往很高,downround几乎不可避免。有些小标的用现金收购的,都在水下,大家可能没看到,downround的程度是很可怖的,最惨的有3折,创始人只求解套回购等压力。有的案例被我们看到了,比如今年生命科学领域上市公司泰坦科技的3起现金收购,大家也惊讶于估值之低,PS倍数之低(因为小企业利润往往不准,所以暂不谈PE倍数),基本PS在3-4倍之间,但泰坦收的这三个项目都不曾有投资人的身影。

最近关注到一个并购案例,是集成电路行业的,思瑞浦收购创芯微。上市公司思瑞浦以现金+发债进行收购,是“科创板八条”后最新一个过会的并购交易。

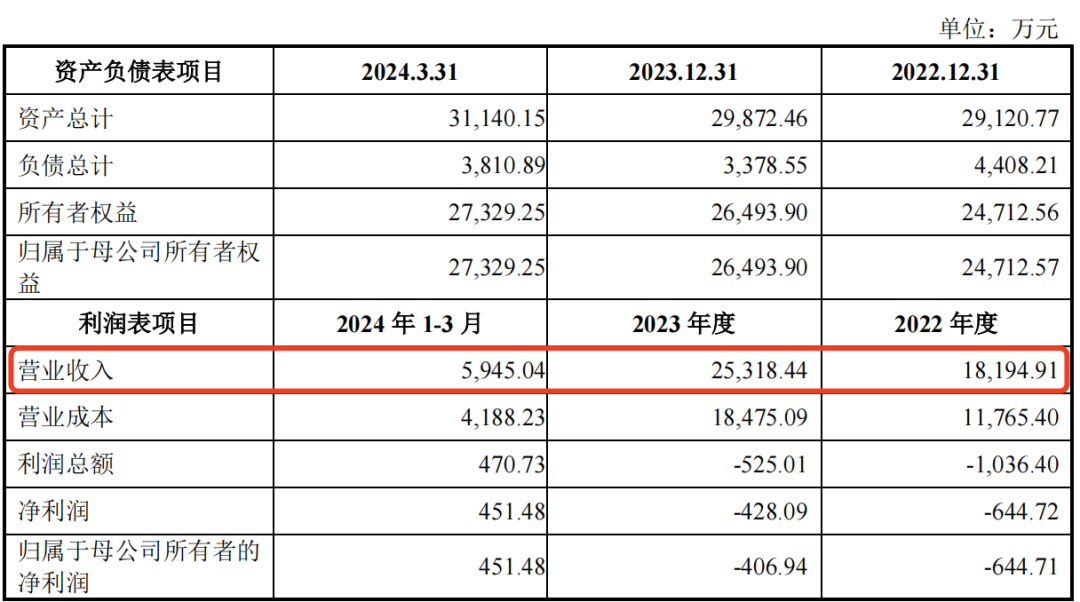

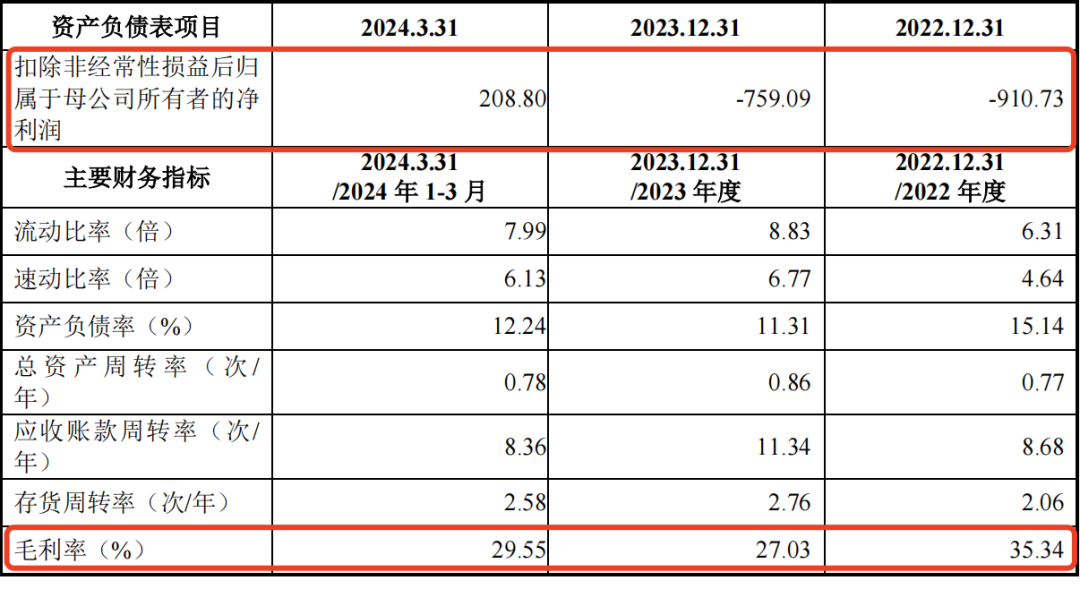

投资人和管理团队的股份进行了差异化定价,实现downround被收购。公司毛利率27%-25%,PS4.19倍,PE按照对赌的利润,勉强未过15倍。

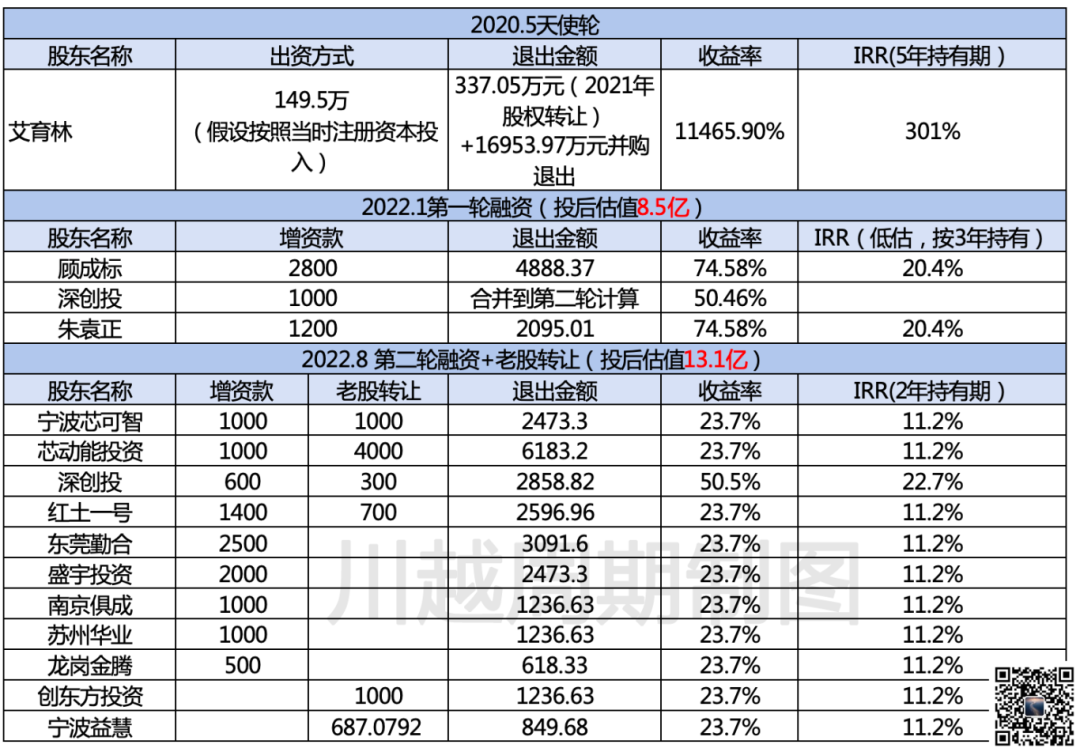

最后一轮投资人的收益为IRR 11%。最早的财务投资人,IRR高达300%,套现1.7亿。

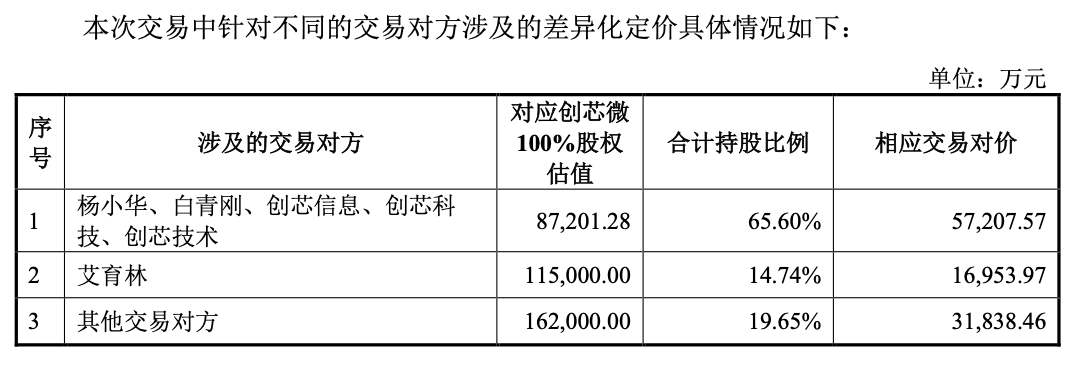

这次并购的定价,采用了差异化定价的策略,投资人们按照16.2亿退出,管理团队按照8.72亿退出,天使投资人艾育林按照11.5亿退出。综合估值10.6亿元。

这种策略,在各个并购群也多有讨论,大家普遍会想到这种方式,但这是少见的上市公司收购、且证监会通过的并购方案,非常有参考价值。

投资人们基本上拿现金走人,管理团队拿了一部分现金,大部分的可转债。

回到题目的问题:

这个并购案,谁受伤最大?

赢面最大的是天使轮财务投资人艾育林,一笔套现1.7亿。(要知道人家一开始还没打算卖呢,买方为此更新了第二次交易方案了)。

卖方管理团队股东得到应有的回报,但也有所牺牲,签署了非常苛刻的对赌条款,承诺标的公司 2024 年度、2025 年度和 2026 年度净利润合计不低于 22,000 万元。而卖方创芯微2023年净利润亏损428.09万元,2024年一季度净利润才刚转正。未来三年平均7000多万净利润的完成压力非常大。

对于买方来说,肯定有收购协同性的好处,但也有商誉减值风险。本次整体交易价格为10.6亿元元,交易完成后占上市公司商誉为7.38亿元元,占总资产、净资产的比例为10.68%、13.30%。未来创芯微经营发展不达预期的话,存在商誉减值的风险。

第一轮的投资人收益分析:

2022年1月,知名投资人顾成标、上市公司新洁能董事长朱袁正朱袁正、深创投分别出资2800万元、1200万元、1000万元,投后估值约8.5亿元。这轮的价格是很赚的,年化IRR 20%(假设按照三年持有期计算,其实还差5个月才满三年)。

后来,顾成标拉着另一个LP成立了一个基金宁波芯可智,自己也出资了一小半,参与了8月份13.1亿这一轮,这一轮的GP收益就比较低了,只有11.2%。我相信顾成标一定打心底认为这轮投进去还能赚,毕竟他自己还是较大的LP,但是风险投资的“乐趣”就在于谁也不知道自己是不是最高的那一轮。总之,顾总除了收获股权收益,还收获了乐趣。

第二轮投资机构的受伤分析:

13亿这轮的机构很多,好几个出资1000万这个级别。咱们就以1000万单项目基金为例测算下各自收益:

1)LP出资1000万为例,基金资金回笼1236万,扣掉2年累计4%的管理费40万,再扣去GP拿走20%收益,还剩957万还给LP(哎呀,LP亏本了,合伙协议按照这样签就麻烦了);

2)换一个思路,假设LP协议签的条款是先保本+保8%收益,再和GP二八分,那么LP拿走保底部分1000*(1+8%*2)-40万管理费=1120万,剩余116万收益再二八分,GP拿到116*20%=23.2万,再加之前预付的管理费,GP2 年一共收入63.2万。这趟活辛苦费都不够啊,2年63.2万,勉强养个最苦命的牛马投资经理,GP还得倒贴差旅费。

此案之后,GP一听并购退出,恐怕都要害怕。但谁也不知道自己会不会成为估值最高的那一轮投资人。

可是,当初投的时候真的出高价了吗?22年8月完成的13亿这一轮,22年当年收入1.8亿,7.25倍的PS,不知道在集成电路行业,这个PS算不算高,反正在2022年的Healthcare行业,一点都不算高。而且企业在2023年收入增加到了2.53亿,增速也不错,尽管持续亏损。所以不管怎么复盘,当年这项目投的也没啥大毛病,估计还得挤破头抢份额。

所以说,投行们可以呼吁,创业者可以呼吁,投资机构们可千万不要呼吁并购时代来临了,一旦并购时代来临,GP第一个不赚钱。要么估值逻辑全部重塑,全场5倍PS,否则GP就真的一分不赚,还倒贴差旅费了;要么就硬撑着,别同意被并购,除非DPI真的很棘手了;要么坚信企业一定有很好的收入增速,且现金流充裕,短期内肯定不会走上并购退出的路,不至于让自己变成被并购前的最高估值的那一个。

创业者们也涨个心眼,你要是心里真的有过想被出售的想法,领售权是投资人们很大的权利,一定要设置好条件,比如“只有IPO失败后,投资人可以领售”、“需要三分之二投资人董事同意,才能领售(让他们互相制衡,只有最后一轮的投资人卖的心痛”)“。当然最好还是别搞高估值的融资;融来的钱也别乱试错,一分钱要掰成两半花(但是不能赖着不给FA费哦);别恶性竞争,别搞赔钱销售,当你不降价了市场就不是你的了;千万别觉得钱来的容易,出来混早晚要还的。

最后,这种Downround项目,卖方FA也很难做人了,找谁出FA费呢?这个案例中,创始团队拿的现金很少,大部分是可转债。虽然天使投资人艾育林套现1.7亿,但也不能让人家承包FA费用吧。具体这个项目是否有卖方FA在其中参与,我是半导体外行就不了解了,如果评论区有人了解,欢迎留言。总之建议FA们别参与Downround的项目,除非买方给你付费,别指望卖方付费了。

评论

文明上网理性发言,请遵守新闻评论服务协议

登录参与评论

0/1000