在新能源汽车、储能等新兴市场持续景气拉动下,我国形成了完整的电池产业链体系,并涌现出宁德时代、比亚迪(弗迪电池)、国轩高科、亿纬锂能、欣旺达、中创新航等一批全球领先的锂电池供应商。

除了头部企业,更多锂电池企业也陆续在工规级、车规级市场脱颖而出,其中,江苏正力新能电池技术股份有限公司(简称“正力新能”)也在部分造车新势力加持下,近年业绩快速成长,并于近期开启了港交所IPO新征程。

不过笔者分析发现,即便背靠全球最大的汽车玻璃制造商福耀玻璃,正力新能仍难获得主流主机厂的认可,主力客户数量少;在此背景下近年还出现产能利用率大幅下降的情况,截至今年Q1,产能利用率已不足三成,由此,其拟IPO募资扩产的必要性受到市场质疑。

优质客户少又踩雷威马汽车

正力新能由福耀玻璃两位前副总经理曹芳、陈继程设立并控股,目前二人合计持有64.6%股份,曹芳同时是福耀玻璃创始人兼董事长曹德旺胞妹,福耀玻璃作为全球最大的汽车玻璃供应商,拥有庞大的主机厂客户资源。

不过,从福耀玻璃走出来的正力新能却没有多少家客户。

根据介绍,2021年-2024年Q1(下称“报告期”),正力新能的主要客户有威马汽车、一汽红旗、广汽集团(含广汽传祺、广汽丰田等)、零跑汽车、上汽通用五菱、上汽通用、神龙汽车等主机厂,以及明美新能源、客户A、客户B、宁波德业储能等电池系统制造商、贸易商。

纵观这些客户,仅威马汽车、零跑汽车、上汽通用五菱高度聚焦新能源汽车领域,报告期各期,正力新能第一大客户分别为威马汽车、威马汽车、零跑汽车、广汽集团,分别实现营收8.28亿元、9.63亿元、11.79亿元、3.47亿元,占当期营收比重分别为55.2%、29.3%、28.3%及47%,多次出现第一大客户营收占比达50%左右的情况。

若统计前五大客户贡献的营收表现,正力新能对大客户的依赖度更为明显,报告期各期合计分别创收13.37亿元、29.73亿元、32.38亿元、6.39亿元,占各期营收比重分别为89.1%、 90.4%、77.8%及86.6%。

而可比锂电池企业中,前五大客户营收占比普遍在30%左右,欣旺达、珠海冠宇两家核心业务聚焦于消费市场的锂电池公司,前五大客户营收占比也仅在50%左右,均不及正力新能的表现。

值得注意的是,在有限的客户资源中,正力新能多家客户面临发展困境,其中,前第一大供应商威马汽车自2022年以来出现经营困难的情况,目前已进入预重整状态,该车企发展遇阻,直接取消了对正力新能的电池采购,进而导致正力新能亏损由2021年的4.02亿元增至2022年的17.2亿元。

上汽通用五菱也面临销量暴跌的情况,其总销量(含燃油车)已连续2年下降,2021年-2023年分别为166.02万辆、160万辆、140.31万辆,其中宏光MINI EV月销量已从高峰期的超7万辆跌至目前1万辆出头。以燃油车为主的上汽通用自进入2024年以来,销量一路暴跌,其中7月同比下降72.02%至2.6万辆。

唯有零跑汽车展现出较强的爆发力,报告期各期交付量分别为4.31万辆、11.12万辆、14.12万辆、3.34万辆,呈持续增长趋势,有助于拉动正力新能电池出货量的增长,且进入今年Q2以来,该公司月交付量持续走强,今年1-7月累计交付已达10.88万辆。

更严峻的是,在其主力客户中,正力新能并非核心供应商,以零跑汽车为例,根据公开数据,C10车型无一使用正力新能电池;C11车型26个型号中,仅2个型号采用正力新能电池,中创新航才是主力供应商;正力新能电池主要用于C01车型,16个型号有4个型号为正力新能供货;T03车型中,或仅有外销版本有采用正力新能方案。

除了客户高度集中,正力新能还出现供应商高度集中的情况。

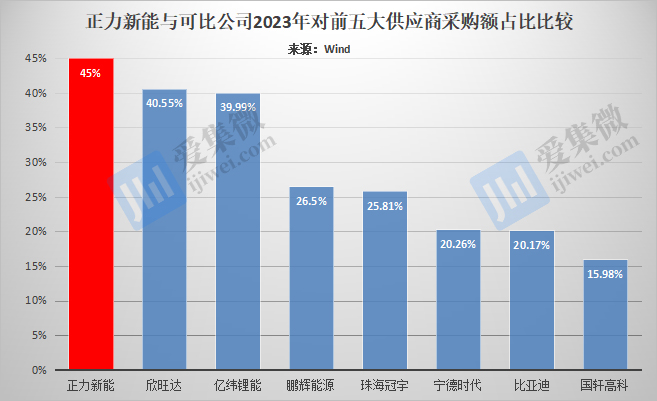

数据显示,报告期各期,正力新能对前五大供应商的采购额分别为10.79亿元、22.3亿元、13.68亿元、3.18亿元,占各期采购额比重分别为66.1%、64.2%、45.0%及52%,其中,对第一大供应商的采购额占总采购额比重分别为40.8%、38.2%、14.3%及19%。而可比公司中,对前五大供应商的采购比重整体保持在40%以内。

产能利用率不足三成

分析其营收还发现,新能源汽车所需的动力电池始终是正力新能的第一大创收来源,报告期各期分别为14.48亿元、31.16亿元、33.57亿元、6.42亿元,占营收比重分别为96.6%、94.7%、80.7%、87.1%。

根据弗若斯特沙利文数据,受益于全球电动汽车行业的增长,全球动力电池市场的装机量稳步增长,从2019年的120.1GWh增至2023年的716GWh,复合年增长率为56.2%,预计将进一步增长至2028年的3513.1GWh,复合年增长率为37.5%。

其中中国市场动力电池装机量从2019年的62.5GWh增长到2023年的389GWh,预计将以37.9%的复合年增长率进一步增长至2028年的1943.3GWh,占全球比重始终在50%以上。

受益市场景气,正力新能近年来一直在努力扩充产能,以满足下游市场持续壮大的发展需求。

据介绍,正力新能目前共有3个电芯生产基地,即常熟正力新能基地、常熟银河基地、南京正力新能基地,共配备15条生产线,电芯产品的总设计年产能达25.5GWh,届时将形成设计产能35.5GWh。

本次港股IPO,正力新能计划将募集资金用于常熟的新生产工厂建设,其中一期设计年产能约为10GWh,计划2024年10月动工,预计将于2025年启动试生产,届时将形成设计产能35.5GWh。剩余募集资金将用于该工厂二期建设,设计年产能约为15GWh,该期项目计划于2025年12月动工,并将于2026年启动试生产,届时将形成设计产能50.5GWh。

不过笔者分析发现,正力新能积极扩产的背后,却是产能利用率持续大跌,并处于去库存状态。

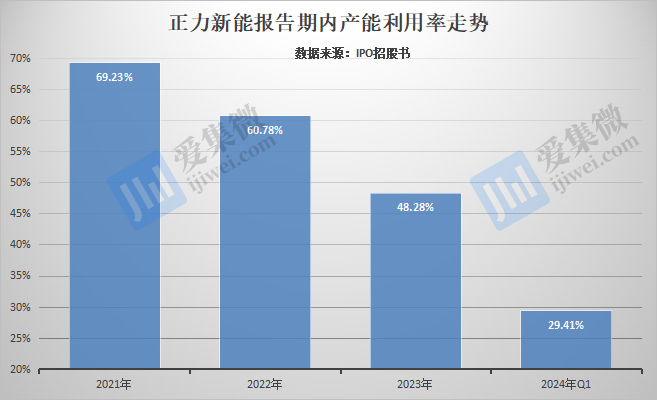

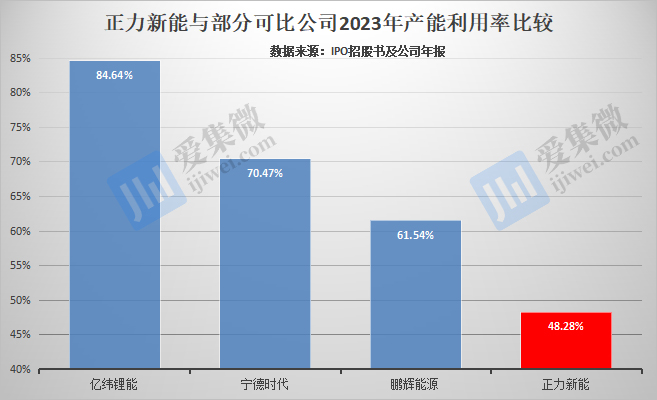

根据招股书披露数据,报告期各期,正力新能已形成的有效产能分别为1.3GWh、5.1GWh、14.5GWh、5.1GWh,对应各期的产量分别为0.9GWh、3.1GWh、7GWh、1.5GWh,产能利用率分别为69.23%、60.78%、48.28%、29.41%,至2024年Q1,其产能利用率已不足30%。

另根据动力电池产业创新联盟数据,2023年-2024年Q1,正力新能装车量分别为2.36GWh、5.39GWh、0.99GWh,扣除对应各期储能销量后,未装车的动力电池库存分别为0.74GWh、0.86GWh、0.39GWh,综合各项数据进一步分析得知,截至Q1末,正力新能未装车的动力电池库存(含发出库存)约0.8GWh时,超过Q1产量的50%,侧面反映出,该公司于今年一季度仍处于去库存阶段。

在这样的背景下,正力新能已有多条产线停产,其中,南京正力新能基地已从2022年年末开始停止生产活动,东莞正力新能也于2023年2月起停产。

事实上,随着近年市场投建项目陆续达产,而新能源汽车市场增速放缓,导致行业供需格局转换,已由供不应求转为供过于求,锂材、电芯价格纷纷暴跌,为稳住市场,减产、停产已成目前锂电产业链的发展常态。

而正力新能优质客户资源少,仅凭零跑汽车等少数主机厂难以消化其不断释放的产能,那么其募资投建新项目的必要性不免受到市场质疑。

(校对/邓秋贤)