图为,寰采星科技量产G8.6代(长)与G6代(短)FMM产品

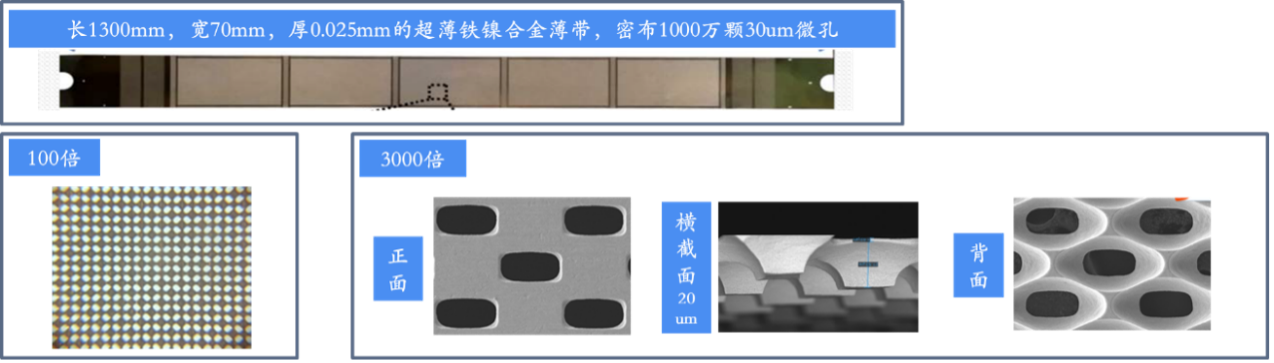

薄如蝉翼、贵过黄金的金属光罩,OLED面板用超精细金属掩膜版(FMM)决定着主流蒸镀OLED的质量和产量,是OLED产业最为重要的核心耗材。但也正因其进入门槛很高、市场依赖性强,成为套在面板厂商头上的隐形“魔咒”。

近日,《中国电子报》记者从国内掩膜版材料生产企业寰采星科技(宁波)有限公司获悉,该公司已经完成第8.6代OLED用FMM产品的试量产,这是国内首次实现第8.6代OLED用FMM产品的国产化生产。

寰采星科技(宁波)有限公司董事、技术负责人莫松亭在接受《中国电子报》记者专访时表示,寰采星科技的第8.6代FMM采用卷对卷工艺,将于今年年底率先量产,为全球首批、中国首次商业化第8.6代FMM,产品规格性能、技术能力均居国际领先。

多家掩膜版企业加速迈向8代线

在OLED大尺寸化浪潮下,上游关键核心材料——FMM也开始为适配第8代OLED面板作准备。从去年开始,日本厂商DNP(大日本印刷)、韩国厂商Poongwon Precision(丰元精密)先后宣布布局第8代FMM。今年6月,DNP第8代FMM产线宣布投产。

自蒸镀OLED技术问世以来,FMM的供应一直被日本DNP垄断(约占95%市场份额),直至近两年,韩国和中国极少数材料厂商才开始在具备6代FMM的量产能力,但市场占有率极低。

然而,高世代OLED的预期走热,将为掩膜版产业带来新变化。

从2023年开始,韩国面板大厂三星显示和我国厂商代表京东方纷纷投建第8.6代OLED生产线,且两家企业的技术路线均为蒸镀OLED。此外,维信诺、LGD等厂商亦将布局高世代OLED视为保证竞争优势的关键战略。随着投入到第8代OLED产线的显示面板企业越来越多,产业链上游材料、设备等将随之进行全面升级。因此,FMM的尺寸注定趋于大型化,市场需求也将大幅增加。

根据贝哲斯咨询数据,预计到2029年,全球FMM市场规模将从2023年的97.95亿元迅速扩大至678.65亿元,年复合增长率预计超过38%。

且由于面板厂商OLED产能的扩大,FMM材料将出现供应紧张情况,供需缺口也进一步扩大。根据群智咨询数据,预计到2025年,全球FMM供应规模将近60万条,预计供需比缺口最大高达31%。

业内人士指出,在OLED大尺寸化浪潮下,谁能更早适配第8代OLED谁就可以占据更有利的竞争地位,甚至将进一步增强本国在OLED显示领域的优势。

在此背景下,多家掩膜版企业宣布开始加速迈向第8代FMM。

从去年开始,先是DNP宣布计划投资200亿日元(约10亿元人民币)扩充日本工厂产能,预计于2024年上半年开始生产适用于第8代OLED面板的大尺寸FMM。之后,韩国材料商Poongwon Precision也宣布完成了第8代FMM制造设备的引进和安装。另一家韩国显示设备制造商Olum Material也表示,将开始为第8代OLED面板开发FMM。

我国企业率先完成大尺寸FMM试量产

今年6月,DNP宣布其第8代OLED金属掩模板生产线开始在位于日本福冈县北九州市的黑崎工厂运营。此外,有消息指出,DNP正为三星显示的第8.6代OLED产线生产FMM。

据DNP方面介绍,考虑到第8代基板比第6代基板具有更高的面板生产效率,DNP也建立了与第8代基板尺寸兼容的金属掩膜生产系统,以此提升FMM的生产效率,匹配第8代OLED生产需求。DNP表示,随着新FMM产线的全面投产,DNP的FMM产能有望提高一倍。

图为,FMM尺寸对比(左侧为G8,中间和右侧为G6)

惊喜的是,半年后,我国在第8代OLED FMM方面也提前交卷。

近日,《中国电子报》记者在采访国内掩膜版材料企业寰采星科技(宁波)有限公司董事、技术相关负责人莫松亭时得知,寰采星科技已经完成第8.6代OLED FMM产品的试量产。

“FMM产品属于微米级精密治具,需要按照客户的需求定制,达成规格才会交付给客户使用。”据莫松亭介绍,寰采星科技的第8.6代FMM技术路线沿用所积累大规模量产经验的卷对卷工艺,于今年12月,率先完成全国产第8.6代OLED用FMM产品制造,为全球首批、中国首次商业化第8.6代FMM,产品规格性能、技术能力均居国际领先。

如今看来,我国金属掩膜版产业虽然起步较晚,但在第8代FMM产业布局上,我国与日本先进已经都处于同一条起跑线,且已经领先韩国一步,未来谁先跑到终点,赢得更大市场,充满无限可能。

莫松亭指出,目前寰采星科技已布局两条第6代及一条第8.6代FMM量产线,产能及市占率全球第二。未来公司将持续保持投资强度快速提升产能,目标未来两年内实现国内FMM需求100%产能覆盖。

在业内人士看来,实现第8.6代AMOLED用的国产化供应,是中国在OLED关键材料领域取得的重大突破,打通了上游半导体装备、Invar(因瓦合金)原材、制程辅材及光罩配套体系,彰显了我国在新材料领域的技术创新能力,将为国内OLED产业发展提供关键材料供应底气,甚至将在未来助力中国新型显示产业提高国际竞争力。

图为,FMM生产线

大尺寸FMM大规模量产还有诸多挑战

然而,在我国FMM产业迎来突破式发展的当下,更应重视如何将“1提升到100”,实现真正意义上的大规模量产,且完全满足市场需求。据悉,目前我国在大尺寸FMM量产方面还存在诸多挑战。

从技术层面来看,由于FMM比纸还薄,因此产品尺寸越大,在制作和使用过程中易受到如重力、压力、磁力等应力的作用而产生蠕变的可能性就越大,产品形变问题越明显。

中国电子材料行业协会常务副秘书长鲁谨在接受《中国电子报》记者采访时强调,目前国内FMM产业尚处于起步阶段,材料、工艺的成熟度仍需要长时间磨合,希望产业上下游更加紧密配合,尽快实现产业的规模化量产。

目前,国内材料企业如宁波寰采星科技、南京高光半导体、浙江众凌科技、安徽浚颍光电、成都拓维等公司都在布局FMM。

记者在采访时了解到,虽然也有部分国内掩膜版企业在积极开发布局FMM,但是目前产量不大。其主要原因在于FMM的上游材料——Invar原材受限。

一直以来,Invar原材主要由日立金属供货。DNP正是因为获得日立金属独家供应优质Invar原材的资格而长期垄断FMM市场。

日立金属与DNP这两家日本企业属于捆绑式合作。根据DNP与日立金属2022年12月达成的最新战略合作来看,至少未来7年,日立金属50微米以下Invar材料仍将独供DNP。

鲁谨称:“其他企业要想获得优质FMM只能高价进口,这无形中提高了国产FMM的成本。”

为了突破Invar材料的供应限制,降低材料成本并减弱供给风险,我国材料企业正努力寻求FMM基础钢材作为可替代方案。

例如,部分国内掩膜版企业或是尝试与欧洲等金属材料企业合作,或是尝试与国内钢铁企业合作,彼此相互配合,反复测试并积极改善产品性能。据悉,寰采星科技已经研发出适合生产FMM的Invar材料,其厚度可以达到15~40微米,能够打破DNP对于50微米Invar材料的垄断。

据业内人士透露,我国中国钢研、山东泰钢、西安钢研等头部钢铁企业都已经加入到Invar材料的开发队伍中。从技术力量来看,我国的钢铁厂商的生产和研发能力并不弱于日本日立金属;从设备的先进程度来看,甚至更强。

但由于目前OLED面板生产端对于国产FMM的应用量还不够大,因此也限制了我国Invar材料的大规模量产。“要等市场需求上来,企业才会提高FMM产量,从而刺激原材加速发展。”国内掩膜版企业负责人表示,希望我国面板厂商可以给予我国上游材料企业更多信任,共同成长。