北京时间10月18日,小马智行(Pony.ai)正式公开向美国证券交易委员会(SEC)提交IPO招股书,计划在纳斯达克挂牌上市,股票代码“PONY”。高盛、美银美林、德意志银行、华泰证券为其担任主承销商。

在小马智行背后,多家国内自动驾驶、智驾领域相关公司掀上市潮。据不完全统计,今年已有约10家企业扎堆排队上市,包括地平线、Momenta、文远知行等;也有已成功登陆资本市场,诸如如祺出行、黑芝麻智能等,但不乏上市即破发者。

目前,对自动驾驶公司而言,是上市好时机吗?在研发需持续投入、竞争加剧,以及商业化难题等背景下,仍处于“烧钱”状态的自动驾驶企业,如何向资本市场讲好后续盈利故事?

上市前融资已近百亿,广汽也要投

据悉,小马智行成立于2016年,在IPO前已经历7轮融资,涉及金额超13亿美元(约合人民币92.52亿元)。

复盘小马智行过往的融资情况,其背后投资方涵盖红杉中国、IDG资本、五源资本、昆仑资本、CPE源峰、富达资本、凯雷投资集团等VC,丰田、一汽集团等车企方,招商局资本等国央企,以及来自中东的资本支持。

在小马智行递交招股书的前几日,广汽集团刚宣布,其全资子公司广汽资本将投资小马智行2700万美元(约合人民币1.92亿元)。

小马智行冲刺IPO之路可追溯至年初。今年4月22日,小马智行已获得中国证监会境外上市备案,公司拟发行不超过9814.95万股普通股。

蓝鲸新闻获悉,其IPO所筹集资金将用于:一、自动驾驶出行服务及货运服务的大规模商业化和市场开拓,包括生产、销售、营销、客户服务和行业协作;二、自动驾驶技术持续研发和投入;三、潜在战略投资和收购,提升公司技术能力和搭建产业链生态。

目前,由于自动驾驶行业处于技术密集型领域,大部分自动驾驶公司仍处于“烧钱”状态。据招股书显示,小马智行2022至2023年,净亏损分别为1.48亿美元、1.25亿美元,2024年上半年净亏5178万美元,两年半净亏合计约3.25亿美元(约合人民币23亿元),但净亏损逐年收窄。

对此,有业界人士称,自动驾驶是一个新兴的领域,市场的培育和发展需要时间。目前整个行业都处于商业化落地的探索阶段,在市场尚未完全成熟、商业模式尚未完全打通之前,前期的投入和亏损是不可避免的。但另一方面,自动驾驶行业是有一定技术门槛的,因此“烧钱”并不是个例,这也同时说明再有新玩家想要进入这个赛道,在不经过大量投入的前提下,或并不具备竞争优势。

Robotaxi很美,但赚钱还要慢慢来

不过,尽管剑指“全球Robotaxi第一股”,但小马智行的Robotaxi盈利故事还需要慢慢讲。

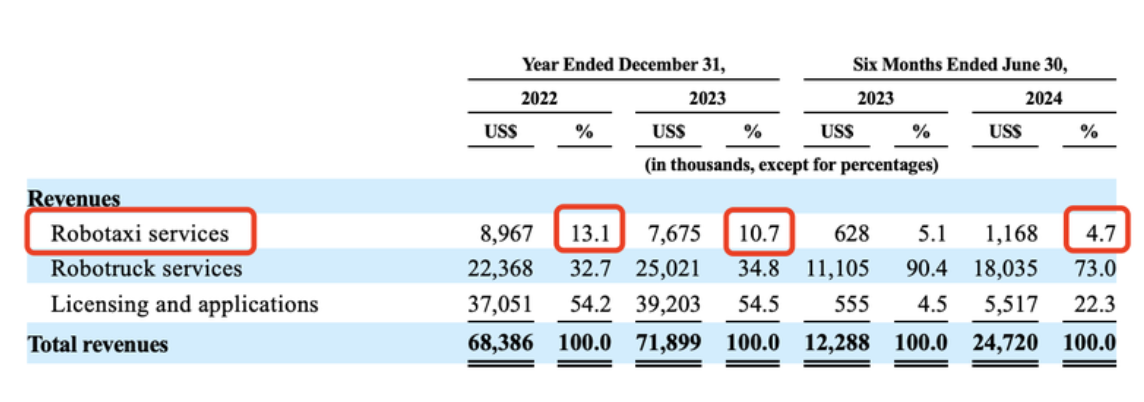

招股书显示,2022年至2024年6月30日,小马智行近三年营收保持同比增长,2022年为6839万美元,2023年为7190万美元(同比增长 5.1%),2024年上半年为2472万美元(同比增长101.2%),总计营收超过1.65亿美元(约12亿元人民币)。

在构成上,小马智行将营收分为三块,分别是自动驾驶出行服务收入(Robotaxi)、自动驾驶货运服务收入(Robotruck)、技术授权与应用服务收入。

蓝鲸新闻留意到,从近两年数据来看,小马智行这三块收入中,技术授权与应用服务收入的占比最高,2022年、2023年连续两年营收占比均超5成;其次为自动驾驶货运服务,占比约3成;反观Robotaxi业务,其2022年、2023年连续两年营收贡献均在1成左右,且2023年这一块业务收入有所下滑。据悉,小马智行2018年底推出了首个Robotaxi服务。

不过,小马智行方面称,该业务已进入商业造血阶段。“小马智行是全球少数几家实现全无人驾驶技术,并引领Robotaxi量产和商业化进程的公司,是国内首个在北京、上海、广州、深圳取得无人驾驶出行服务许可的企业,目前运营着一支超250辆无人驾驶出租车的车队。其中,北京、广州、深圳已经开始全无人驾驶服务商业收费。”

据了解,Robotaxi规模量产,主要需要在三方面做好准备。技术上,车规级自动驾驶软硬件系统正向研发;生产上,需要和OEM主机厂等第三方合作;运营上,支持千台级以上未来更大体量的运营,并在千台规模时实现单车毛利转正。

小马智行预计2025年实现单车运营盈亏平衡(毛利转正),开始迈向Robotaxi大规模商业化。小马智行副总裁、Robotaxi自动驾驶出行业务负责人张宁曾公开表示,“在像北上广深这样的城市中,当Robotaxi投放量在1000台时,运营才会达到盈亏平衡点,越过这个点,每增加一台车辆我们的成本会更低,毛利率会更高,进入正向的不断自我造血的阶段。”

单车毛利转正只是第一步,后续要实现扭亏为盈还有很长的路要走。据招股书显示的风险因素称,“我们有限的运营历史使得很难预测未来前景、业务和财务业绩。我们的历史收入组合和增长、成本组合、利润率概况和财务业绩总体上并不能表明未来趋势,因为我们仍处于技术商业化和基于市场战略的客户群多样化的起步阶段。”

同行频破发背后,是否上市好时机?

在小马智行冲刺美股上市背后,今年以来,国内自动驾驶、智驾领域企业争相排队IPO,业务覆盖激光雷达、智驾芯片、自动驾驶方案等领域。

在小马智行递交招股书前一日,证监会发布关于WeRide Inc.(文远知行)境外发行上市备案通知书,公司拟发行不超过约1.59亿股普通股并在美国纳斯达克证券交易所上市。

在往前的10月16日,智驾芯片企业地平线在香港开启招股。本次IPO,地平线拟全球发行13.55亿股股份,发行价指导区间为每股3.73港元至3.99港元,预计将于10月24日在港交所挂牌上市。

更早前,包括速腾聚创、黑芝麻智能、如祺出行等自动驾驶相关企业已先后上市,但部分企业出现上市即破发的现象。比如,被称为“智能车AI芯片第一股”的黑芝麻智能8月8日上市首日股价经历跳水,收盘时以26.96%的跌幅收官。又比如号称国内“Robotaxi第一股”的如祺出行,目前股价较7月上市时已跌去超4成。

那么,为何还有那么多自动驾驶相关企业选择在这个时间点冲刺上市?现在是不是好时机?

对此,有业内人士对蓝鲸新闻称,自动驾驶企业上市潮是多方面原因促成的。首先,业务发展的持续资金需求,包括后续大规模商业化落地需要、海外拓展等;第二,自动驾驶技术研发需要大量资金支持,包括软件算法优化、硬件方案研发、人工智能训练等方面;第三,行业高速发展促使公司上市,目前自动驾驶行业竞争在加剧,国内有百度,海外有特斯拉、Waymo等友商。

“此外,政府对自动驾驶行业的支持力度不断加大,出台了一系列政策规划推动行业发展,为自动驾驶企业的发展提供了政策保障。”前述业内人士称。

盘古智库高级研究员江瀚亦对蓝鲸新闻称,智能驾驶的未来充满了无限的可能,但同时也伴随着巨大的挑战。对于前述企业而言,IPO只是其发展道路上的一个重要节点。在未来的征程中,需要不断深化技术研发,优化商业模式,以持续的创新和突破,引领智能驾驶行业的前行。“面对日益激烈的市场竞争和技术更新换代速度加快的趋势,如何保持自身的竞争优势,成为了摆在相关自动驾驶、智驾领域企业面前的一个重要课题。”