AI热潮下,机器学习、生成式AI等需要大量计算能力和存储空间,这对存储芯片是一大利好,成为带动存储芯片市场回暖的主要动力之一。TechInsights报告预测,得益于AI数据中心对高带宽存储器(HBM)的旺盛需求,以及对NAND闪存使用量的增长,存储市场已经全面复苏。在此过程中,HBM3e、QLC NAND、GDDR7等存储新品均呈现出极大潜力。三大存储大厂也各显神通,积极卡位,希望在新一轮市场周期中抢得先机。

AI需求拉动:供应商将延续涨价态度

人工智能需求的激增是本轮存储市场扭转的主要原因之一。据报道,有供应链企业透露,三星将提供高达三成既有DRAM产能生产HBM3e,造成庞大的产能排挤效应,将导致DRAM市场本季度供给更紧俏。而根据集邦咨询调查显示,由于通用型服务器需求复苏,加上DRAM供应商HBM生产比重进一步拉高,使供应商将延续涨价态度,第三季度DRAM均价将持续上扬,涨幅预计将为8%~13%。

Omdia半导体研究高级首席分析师Lino Leng表示,DRAM市场在去年经历了一些产能和库存的调整,而从今年开始,主要还是人工智能产业链的需求引领了DRAM 市场的全面增长,预计这一强势将在下半年得以延续。一方面HBM 这一高端高溢价产品的销售占比将持续增加;另一方面, 受到端侧AI的驱动,PC 和智能手机DRAM平均容量也有望快速提升,共同推动DRAM市场走强。

人工智能热潮也推动了NAND闪存芯片的需求,尤其是企业对数据中心等IT基础设施进行大规模投资。资料称,AI数据中心对服务器容量的要求比一般数据中心高出20倍。对此,Omdia半导体研究首席分析师Alex Yon认为,各种AI相关应用的发布,包括AI智能手机、AI PC 新机型的推出以及企业/数据中心都将推动对大容量存储的需求。这些应用中的人工智能工作负载需要大容量、高密度存储,NAND 厂商将在下半年推出新一代286 层QLC闪存,以支持这些需求。

“人工智能本身的发展应用还处于相对初级阶段,但是其过去几年的迭代速度和成果都是惊人的。人工智能将在可预见的未来不断推动对 NAND 闪存的需求。”Alex Yon表示。当然,NAND 供应商主动削减晶圆产量和持续提价也有助于减少库存和提振市场。

中国市场在本轮周期中的回暖也很快。有半导体专家指出,存储芯片市场2024年行情看好,其中,30%的存储需求在中国大陆,相关大陆厂商的供应也稳定成长。总体来说,HBM与DDR5的需求是市场的主流。

HBM3e:三星产品认证将影响供给格局

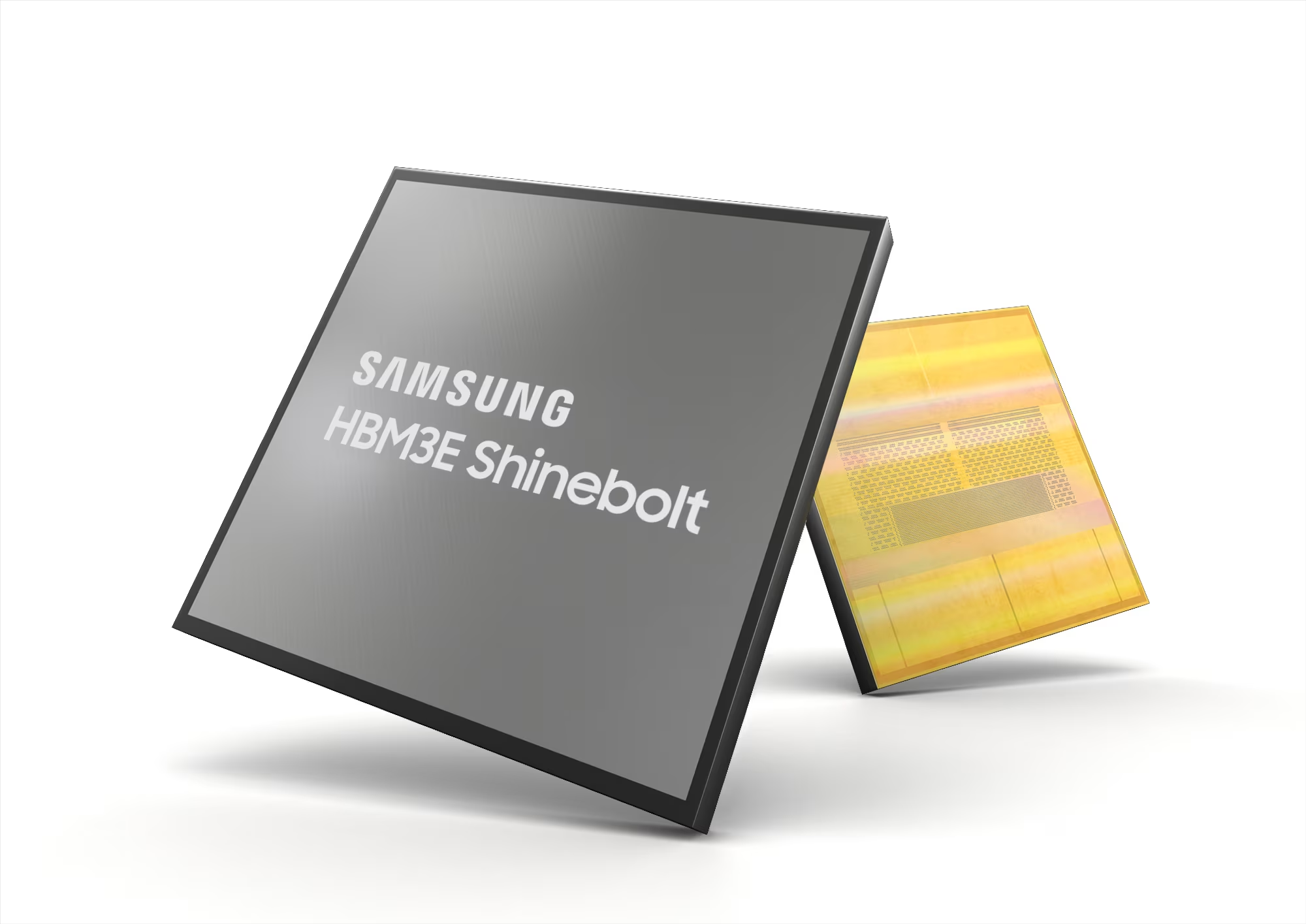

HBM是AI时代最具明星效应的存储芯片。特别是HBM3e,作为HBM3的增强版本,不仅在带宽上有显著提升,还优化了能效,是内存技术领域的一次重大提升。英伟达即将推出的GB200产品线便计划采用大容量的HBM3e,将进一步推高对HBM的需求。为了应对HBM3e的强劲需求,SK海力士、美光以及三星都在积极调整其生产线,加大在1alpha nm及1beta nm等先进制程上的投入。TrendForce报告预计,HBM3e到2024年底将占据先进工艺晶圆投入的35%。

消息面上看,SK海力士作为全球首家推出HBM3e的供应商,自去年8月宣布开发计划。3月19日,SK海力士宣布,公司率先成功量产超高性能用于AI的存储器新产品HBM3e,3月末开始向客户供货。为进一步扩大产能,SK海力士还计划将韩国清州的M15X厂定为DRAM生产基地并加速建设,并且顺利推进龙仁半导体集群和美国印第安纳州先进封装工厂等中长期投资项目。

三星电子的HBM3e目前也在进行英伟达的质量认证。此前有消息称,其已获得英伟达的质量认证,但消息未得到最终证实。Lino Leng表示,HBM3e将是今年下半年和明年的主要产品。三星在获得资格认证之后会有充分的机会来填补市场短缺。考虑到三星在DRAM市场的体量,一旦验证了其产品的竞争力,HBM下一代产品的市场竞争格局很可能面临重新洗牌。

至于美光,其正在全球多个生产基地扩建(或计划扩建)HBM产线,目标是在2025年将全球HBM市场份额扩大至20%-25%。美光在2月份宣布,开始量产HBM3e解决方案。不过美光的产品在技术上不是特别稳定。

QLC NAND:AI提供最佳入场机会

与MLC NAND和TLC NAND相比,QLC NAND每个单元可以存储更多数据,显著提升存储性能,这使得QLC SSD被业界认为其在人工智能领域将有更大作为。此前QLC NAND主要应用于PC OEM和消费级SSD领域,随着AI大模型不断普及,数据中心存储需求不断激增,QLC NAND尤其是QLC SSD在AI、大数据领域被看好。

Omdia半导体研究高级首席分析师赵达海表示,本轮企业级应用的需求集中于存储密度,而QLC刚好是实现高密度和高速读取存储的最具性价比的方案之一。QLC面临前所未有的有利环境得以进入市场。集微咨询也表示,QLC的主要优势在于高存储容量之下的低成本。随着AI数据的爆发,QLC SSD可以满足速度和容量需求。

目前几大闪存厂商都有QLC NAND的产品推出。2018年热潮期间,三星、美光、东芝、西数等都发布了96层 QLC NAND。2021年三星在发布176层 QLC NAND闪存中,大幅提升写入速度,达到320MB/s。这使QLC NAND的写入速度较大程度上超过机械硬盘(HDD),为QLC NAND闪存替代机械硬盘提供了基础。2022年SK海力士在Tech Field Day 技术峰会上展示192层QLC NAND闪存。去年,三星更是宣称正在开发超过1000TB,即PB级的QLC NAND固态硬盘SSD。

不过QLC NAND同样存在寿命瓶颈,限制其市场的进一步增长。“全产业链都在努力克服QLC产品短板,抓紧研发量产新的高容量企业级SSD产品以满足市场需求,但是从开发到验证到量产都需要时间,部分产品还需要依赖新一代NAND颗粒的量产爬坡。总体而言,企业级QLC SSD有望成为今明两年的市场宠儿,预计2024年内QLC企业级SSD出货比特占比有望超过一成,2025年出货量将会继续快速爬坡。”赵达海预测。

GDDR7:面向轻量模型应用市场需求看好

GDDR7与HBM同属于图形DRAM,GDDR7主要用于增强GPU的可用带宽和内存容量,是GDDR家族的最新一代技术。在人工智能领域,GDDR7同样具有很强的应用潜力十足,可支持AI大模型进行快速数据处理与运算,为大模型训练与推理提速。GDDR7 提供的高系统带宽 (>1.5 TB/s) 有望将生成式 AI(文本到图像生成)的响应时间缩短达20%。

Lino指出,HBM 针对具有大量I/O的并行计算进行了优化,是构建人工智能服务器的关键产品。在人工智能训练场景有着压倒性的性能优势。而GDDR7 是偏性价比的产品,可能会被中小型公司和个人采用,用于需要相对较少计算资源的人工智能模型的部署。

迄今为止,人工智能一直以大规模学习模型为基础,但最近,高性价比人工智能模型的开发正在普及。以 SLLM(小型轻量级语言模型)为例,学习模型的参数从小于 10B 到 70B 不等。在这种轻量级模型中,采用 GDDR7 等产品可能是合适的。

目前,SK海力士、三星与美光均在争夺GDDR7的主导权。2023年2月,三星首次展示了单引脚速率为37Gbps的GDDR7 芯片。今年3月份英伟达GTC大会上,三星展示16GB存储密度的产品。SK海力士则表示将提供速率达40 Gbps的GDDR7芯片,16GB存储密度的产品基本准备就绪,将在今年晚些时候批量出货。美光则在6月举行的Computex 2024上展示新一代 GDDR7 ,数据传输速率32Gbps。